急な出費に対応するのに便利なカードローン。

最近ではこうしたサービスも進化し、スマホのアプリのみでお金を借りることができるようになっています。

「少額でもいいので今すぐスマホ上でサクッとお金を借りたい」「可能なら借り入れしていることはバレたくない」といった場合は、こうしたローンアプリが便利でおすすめです。

そこで今回は、スマホだけでお金を借りることができるアプリについて、人気でおすすめのものを厳選してまとめてみましたので、興味のある方はぜひご覧ください。

即日融資可能なおすすめ消費者金融ローンアプリ5選

「とにかく今すぐにお金を借りたい」というのであれば、即日融資可能な消費者金融のローンアプリがおすすめです。

消費者金融のローンアプリの中でも更におすすめなサービスとして、主に下記のものがあります。

- 上限金利が最も低い「プロミス公式アプリ」

- 最も審査に受かりやすい「アコムのmyac」

- とにかく審査が速い「アイフルのAIアプリ」

- 無利息期間が最長180日の「レイクALSAのe-アルサ」

- 電話連絡・郵送物なしでバレない「SMBCモビット公式スマホアプリ」

| ローンアプリ名 | 運営 | 金利 | 融資スピード | 無利息期間 | 契約限度額 |

|---|---|---|---|---|---|

| プロミス公式アプリ(アプリローン) | プロミス | 4.5~17.8% | 最短1時間 | 30日間 | 500万円まで |

| アコムのmyac | アコム | 3.0~18.0% | 最短1時間 | 30日間 | 800万円まで |

| アイフルのAIアプリ | アイフル | 3.0~18.0% | 最短25分 | 30日間 | 800万円まで |

| レイクALSAのe-アルサ | レイクALSA | 3.0~18.0% | 最短1時間 | 30日~180日間 | 500万円まで |

| SMBCモビット公式スマホアプリ | SMBCモビット | 3.0~18.0% | 最短1時間 | なし | 800万円まで |

いずれも人気のローンアプリですが、それぞれ微妙にサービス内容が異なります。

どのローンアプリを利用するかは、それぞれの特徴の違いを簡単に把握したうえで判断すると良いでしょう。

というわけで、ここからはそれぞれのローンアプリのサービス内容について詳しく紹介していきたいと思います。

上限金利が最も低い「プロミス公式アプリ(アプリローン)」

| サービス | 詳細 |

|---|---|

| 実質年率 | 4.5~17.8% |

| 融資スピード | 最短1時間 |

| 無利息期間 | 30日間 |

| 契約限度額 | 500万円まで |

| 審査通過率 | 37.3%(2022年5月時点) (参考:SMBCコンシューマーファイナンス月次営業指標) |

大手消費者金融のプロミスが提供する公式アプリ「アプリローン」。

このアプリの最大のメリットは上限金利が17.8%と最も低いということです。

初めて借り入れをする場合であれば、他の金融機関と同様に大抵の場合は上限金利での貸し付けとなります。

そのため、他の大手消費者金融のアプリローンの上限金利(18.0%)に比べても、基本的に低い利率で借り入れできるのが魅力的ですね。

また、審査通過率に関しても他の大手消費者金融に比べても高いので、審査に通るかどうか不安な方でも比較的申し込みしやすいでしょう。

アプリの機能の豊富さも、他の消費者金融のローンアプリに比べて多いのもポイント。

もちろん、通常サービスと同様に30日間の無利息期間あり。この間に完済できれば利息なしで借り入れすることもできますよ。

使い方はアプリダウンロード後、必要情報を入力し本人確認書類(運転免許証など)をアプリで撮影してそれを送るだけです。

その後審査に通ったら、「瞬フリ」と呼ばれる会員サービスにより、24時間365日振込手数料0円で即座に指定した金融機関の口座にお金が振り込まれます。簡単ですね。

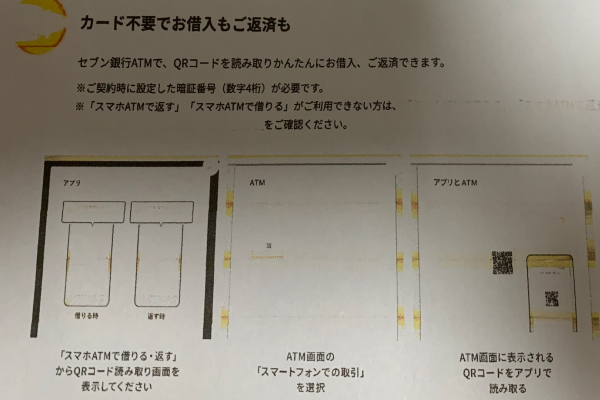

また、アプリのQRコードを使えば、ローンカード不要で提携ATM(セブン銀行ATMやローソン銀行ATM)から借り入れ可能。

どこよりも便利で、上限金利が低い消費者金融ローンアプリが良いというのであればぜひおすすめです。

プロミス公式アプリ(アプリローン)のポイント

- 消費者金融のローンアプリの中でも金利上限が低い

- 審査通過率が比較的高い

- アプリの機能が豊富

最も審査に受かりやすい「アコムのmyac」

| サービス | 詳細 |

|---|---|

| 実質年率 | 3.0~18.0% |

| 融資スピード | 1時間 |

| 無利息期間 | 30日間 |

| 契約限度額 | 800万円まで |

| 審査通過率(新規貸付率) | 42.6%(2022年5月時点) (参考:マンスリーレポート) |

「アコムのmyac(マイエーシー)」は、大手消費者金融「アコム」の ローンアプリです。

特徴は他の大手消費者金融に比べても審査通過率(新規貸付率)が高いということ。

これなら審査に通る自信があまりない場合でも、ある程度安心して申し込みできるでしょう。はじめての方にも向いていますね。

また、アコムのmyacでは、支払日の3日前と当日に支払いが迫ってきていることを知らせてくれる「プッシュ通知」と呼ばれる便利な機能があります。

これにより、期日までに忘れることなく返済することができるでしょう。

きっちりと支払いができれば延滞になることはなく、それによって遅延損害金を支払う羽目になったり、信用情報に傷が付いたりといったことを避けられますからね。

更に楽天銀行の口座を持っている場合は、アプリから手続きすることで24時間土日祝問わずいつでも1分程度で借り入れ可能。

その他30日間の無利息期間がありますし、融資スピードの速さにも定評がありますよ。

使い方はプロミスの公式アプリと同様に、ダウンロード後申し込み(必要情報入力・本人確認書類提出)をして、審査に通ったら指定の口座に振り込みをするという流れになります。

ちなみに、Yahoo!IDがある場合は、必要情報入力時に登録情報を自動で貼り付けられるので、Yahoo利用者にとっては便利でしょう。

なお、アコムのmyacの場合、以前までは他の大手消費者金融ローンアプリとは違いスマホATMに対応していなかったり、生体認証でログインできなかったりしていたのがネックでしたが、現在ではこれら機能も使えるようになりました。

アコムのmyacのポイント

- 他の大手消費者金融に比べても審査通過率(新規貸付率)が高い

- 「プッシュ通知」により返済し忘れを防ぐことができる

とにかく審査が速い「アイフルのAIアプリ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 3.0~18.0% |

| 融資スピード | 最短25分 |

| 無利息期間 | 30日間 |

| 契約限度額 | 800万円まで |

| 審査通過率 | 40.1%(2022年5月時点) (参考:アイフル月次データより) |

大手消費者金融のアイフルが提供する公式アプリ「アイフルのAIアプリ」。

アイフルのAIアプリのメリットは何と言っても融資スピードが最短25分と他の消費者金融ローンアプリと比べても最も速いということです。

なるべく早めに借り入れしたい場合は、アプリの方から申し込みをした後、電話で「早めに融資を受けたい」と連絡することで、優先的に審査してもらえます。問い合わせ電話番号は下記の通りです。

| 電話番号 | 受付時間 |

|---|---|

| フリーダイヤル:0120-337-137 | 9時~21時 |

また、アイフルは他の消費者金融のように銀行の傘下ではなく、独自の審査基準を設けているのが特徴です。

このことから、他の消費者金融とは違い、審査基準が柔軟になるといわれています。

例えば収入が毎月3万円である場合や、勤務したばかりである場合でも融資を受けられる可能性が十分にあるとされていますね。

そのため、アイフルのAIアプリは、審査に自信がない方でも向いているでしょう。

その他、スマホアプリのアイコンを4種類の中から自由に変えられるのもポイント。中にはアイフルだとカードローンを借りたのがバレないようなものもあるので、借り入れしていることを内緒にしたい場合にもおすすめです。

更に、アイフルATM・セブン銀行ATM・ローソン銀行ATMであれば、1,000円単位で借り入れが可能。少額から融資を受けたい場合にも使いやすいでしょう。

なるべく早くお金を借り入れしたい場合や、他の消費者金融ローンアプリの審査で落ちた方などにおすすめですね。

アイフルのAIアプリのポイント

- 融資スピードが最短25分と他の消費者金融ローンアプリと比べても最も速い

- 銀行グループではないため他の消費者金融とは違い審査基準が柔軟になる

- アプリのアイコンを変えられる

- 1,000円単位と細かく借り入れできる

無利息期間が最長180日の「レイクALSAのe-アルサ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 3.0~18.0% |

| 融資スピード | 最短1時間 |

| 無利息期間 | 30日~180日 |

| 契約限度額 | 500万円まで |

| 審査通過率 | 35.5%(2022年3月期) (参考:新生銀行データブック) |

大手消費者金融のレイクALSAが提供する公式アプリ「e-アルサ」。

e-アルサを利用する最大のメリットは、他の大手消費者金融ローンアプリに比べても無利息期間がとにかく長いということ。

e-アルサなら、5万円までの少額の借り入れの場合、なんと180日間無利息で利用することができます。また、5万円以上の借り入れであっても、Webで申し込めば60日間は利息が付きません。

融資スピードも申し分ありませんが、即日で融資を受けたい場合は、平日なら21時まで、日曜日なら18時までに契約手続きが完了している必要があります。

使い方としては、他の消費者金融ローンアプリと同様、ダウンロード後必要書類をアップロードして、審査に通れば借り入れするという流れになります。

e-アルサの場合は、契約方法が「スマート本人確認」「口座登録で本人確認」のいずれかであれば、自宅にカードなどの郵送物が届くことなくスマホで誰にもバレずに融資を受けることができますよ。

ちなみにe-アルサでは、一時的にスマホATMが使えませんでしたが、2022年6月から再び利用できるようになりました。

審査通過率に関しては比較的低いですが、借り入れ希望額が5万円以下などの少額で良いのであれば、180日間金利0円で利用できるe-アルサがおすすめです。

レイクALSAのe-アルサのポイント

- 他の大手消費者金融ローンアプリに比べても無利息期間がと長い(最長180日)

電話連絡なしでTポイントも貯まる「SMBCモビット公式スマホアプリ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 3.0~18.0% |

| 融資スピード | 即日 (申し込みのタイミングによっては翌日以降になる場合もあり) |

| 無利息期間 | なし |

| 契約限度額 | 800万円まで |

| 審査通過率 | 非公開 |

大手消費者金融のSMBCモビットが提供する公式アプリ「SMBCモビット公式スマホアプリ」。

このアプリを利用する最大のメリットは、「Web完結」から申し込みをすることで電話連絡・郵送物なしで借り入れすることができるということ。これによりローンアプリを使っていることが基本的に職場や家族にバレません。

他のローンアプリでも郵送物なしはもちろん、電話連絡なしで行けるところもありますが、場合によってはそれが行われる可能性があります。

その点このアプリならその心配がないので、確実にバレたくないのであればSMBCモビット公式スマホアプリが良いでしょう。

また、Tポイント利用手続きを行うことで、返済などの際にTポイントが貯まるのも特徴。もちろん貯まったTポイントはそのまま返却時にも使うことができます。

審査スピードが最短30分、融資まで最短3分と借り入れできるまでが速いのも魅力的ですね。

「借り入れしていることは絶対に周りに知られたくない!」というのであれば、ぜひSMBCモビット公式スマホアプリを利用すると良いでしょう。

SMBCモビット公式スマホアプリのポイント

- 電話連絡・郵送物なしで借り入れすることができる(職場・家族にバレない)

- Tポイント利用手続きを行うことでTポイントが貯まる

低金利で安心のおすすめ銀行ローンアプリ7選

「とにかく低金利で借り入れしたい」というのであれば、消費者金融よりも金利が低くて安心の銀行ローンアプリがおすすめです。

銀行ローンアプリの中でも人気でおすすめなサービスとして、主に下記のものがあります。

- とにかく低金利かつ即日融資可能な「J.Score(ジェイスコア)」

- 24時間いつでも申し込み可能「三菱UFJ銀行バンクイックアプリ」

- 楽天会員なら特に便利な「楽天銀行スーパーローンアプリ」

- 口座なしで利用可能な「三井住友銀行のカードローン」

- がん保証特約付きのプランもある「スルガ銀行CONNECT」

- 30日の無利息期間があって使いやすい「PayPay銀行」

- LINE上で手続き完結「LINEポケットマネー」

| ローンアプリ名 | 運営 | 金利 | 融資スピード | 無利息期間 | 契約限度額 |

|---|---|---|---|---|---|

| J.Score(ジェイスコア) | みずほ銀行、ソフトバンク | 0.8~15.0% | 最短即日 | なし | 1,000万円まで |

| 三菱UFJ銀行バンクイックアプリ | 三菱UFJ銀行 | 1.8~14.6% | 最短翌営業日 | なし | 500万円まで |

| 楽天銀行スーパーローンアプリ | 楽天銀行 | 1.9~14.5% | 最短数日 | なし | 800万円まで |

| 三井住友銀行のカードローン | 三井住友銀行 | 1.5~14.5% | 最短翌営業日 | なし | 800万円まで |

| スルガ銀行のカードローン | スルガ銀行 | 3.9~14.9% | 最短翌営業日 | なし | 800万円まで |

| PayPay銀行 | PayPay銀行 | 1.59~18.0% | 最短翌営業日 | 30日間 | 1,000万円まで |

| LINEポケットマネー | LINE Financial株式会社、みずほ銀行、オリエントコーポレーション | 3.0~18.0% | 最短最短翌日 | 100日間 | 300万円まで |

低金利かつ即日融資可能な「J.Score(ジェイスコア)」

| サービス | 詳細 |

|---|---|

| 実質年率 | 0.8~15.0% |

| 融資スピード | 即日 |

| 無利息期間 | なし |

| 契約限度額 | 1,000万円まで |

J.Score(ジェイスコア) は、みずほ銀行とソフトバンク株式会社が共同で提供している、新しい形のキャッシングサービスです。

このサービスとこれまでのカードローンとの決定的な違いは、借り入れする前に融資可能かどうかを知ることができるという点にあります。

J.Score(ジェイスコア)では、申し込みの際に150以上の質問に回答することで、AIによりスコアが算出されます。このスコアは申し込み者の信用力を数値化したものであり、これが600点以上あれば借り入れ可能、そうでない場合は審査落ちとなります。

このようにAIにより導き出された信用スコアで事前に審査の可否が分かるため、従来のカードローンのように「審査に落ちたことによってその後信用情報に悪影響を及ぼす」といったことがなくなります。

ちなみに質問に関しては「収入」や「勤続年数」といった内容のものはもちろん、「趣味」や「お金の使い方」などのパーソナルな情報からも判断してもらえます。

このようにJ.Score(ジェイスコア)では、その審査基準についても独特なため、他のローンサービスで審査に受からない場合でも、ジェイスコアなら借り入れできるということもあります。

また、消費者金融ローンアプリと同様に即日融資でありながら、金利が低いのもメリット。

金利に関しては、申し込み時の質問に多く回答したり、情報を更新したりすることで下がりますし、下記の取引情報をJ.scoreと連携することで、更にそれぞれ0.1%ずつ引き下げることも可能です。

- Yahoo! JAPAN

- みずほ銀行

- ソフトバンクまたはワイモバイル

「即日で融資を受けたい」「金利はなるべく低い方が良い」といった方はもちろん、審査落ちが不安な方、みずほ銀行またはヤフーサービス利用者でもおすすめです。

J.Score(ジェイスコア)のポイント

- 申し込みの際に審査の可否が分かる

- 審査基準が変わっているため他のローンで借入できなくても融資を受けられる可能性がある

- 即日融資可能でありながら金利が低い

- 多くの質問に回答したり更新することで金利が下がることがある

- みずほ銀行やヤフーサービス利用者は金利が下がる

24時間いつでも申し込み可能「三菱UFJ銀行バンクイックアプリ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 1.8~14.6% |

| 融資スピード | 最短翌営業日 |

| 無利息期間 | なし |

| 契約限度額 | 500万円まで |

三菱UFJ銀行が提供している銀行ローンアプリ「三菱UFJ銀行バンクイックアプリ」 。

バンクイックアプリなら、24時間いつでも申し込みをすることができます。

また、アプリでは借り入れ診断ができることから、申し込み前に借り入れ可能かどうかをおおまかに知ることができます。返済シミュレーションの機能もあるので、しっかりと計画的に利用することができるでしょう。

その他、バンクイック以外の必要書類(住所変更やマイカードプラスなどの必要書類)も提出できますよ。

申し込みをするにあたり、三菱UFJ銀行の口座を持っていなくても利用できます。ただ、振り込みで借り入れする場合は、三菱UFJ銀行の口座が必要になるので、これを持っていないのであれば、ローンカードが必要になります。

ローンカードはアプリから申し込み後に郵送で受け取れるほか、テレビ窓口でも受け取り可能です。

三菱UFJ銀行の口座を持っていない場合で、自宅にカードが送られてくるのは避けたいというのであれば、アプリで契約後テレビ窓口でカードを受け取ると良いでしょう。

三菱UFJ銀行バンクイックアプリのポイント

- 24時間いつでも申し込み可能

- 三菱UFJ銀行の口座を持っていなくても利用可能

- テレビ窓口でカードを受け取れば郵送物を防ぐことができる

楽天会員なら特に便利な「楽天銀行スーパーローンアプリ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 1.9~14.5% |

| 融資スピード | 数日程度 |

| 無利息期間 | なし |

| 契約限度額 | 800万円まで |

楽天銀行が提供している銀行ローンアプリ「楽天銀行スーパーローンアプリ」 。

このアプリの最大のメリットは、楽天会員であれば楽天サービス利用でポイントがザクザク貯まるという点です。

また、楽天銀行の口座を持っている場合は、振り込みキャッシングをすれば24時間いつでも即座に入金されるのも強み。

ただし、楽天銀行の口座を持っていない場合だと、平日の14時45分以降や土日は振り込みが翌営業日になります。

金利に関しても、銀行ローンアプリの中では上限金利が14.5%と最安なのもメリット。

更に、銀行ローンアプリの中でも審査基準が緩めなのも特徴で、毎月きちんと安定した収入があればアルバイト・パートでも十分に借り入れ可能です。ちなみに、楽天会員の会員ランクが高ければ、審査で有利になることもありますよ。

このように楽天銀行スーパーローンアプリは、普段から楽天サービスを利用する機会が多いような方には特におすすめですね。

楽天銀行スーパーローンアプリのポイント

- 楽天会員であれば楽天サービス利用でポイントが貯まる

- 楽天銀行の口座を持っている場合は24時間即座に振り込みキャッシング可能

- 銀行ローンアプリの中でも比較的審査が緩め

- 上限金利が14.5%と最安クラス

口座なしで利用可能な「三井住友銀行のカードローンアプリ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 1.5~14.5% |

| 融資スピード | 翌営業日 |

| 無利息期間 | なし |

| 契約限度額 | 800万円まで |

「三井住友銀行のカードローンアプリ」 は三井住友銀行が提供するカードローンアプリです。

このアプリは、利用するにあたり三井住友銀行の口座が必要というわけではなく、24時間365日いつでも申し込み可能です。

月々の最小返済額は2,000円~と少額からできますし、自分で返済日を選べるため、無理なく返済することができるでしょう。

上限金利が14.5%と銀行カードローンアプリの中では、最安クラスなのも魅力的ですね。

審査難易度に関しては他の銀行カードローンよりも厳しめになりますが、信頼性の高いメガバンクで安心して利用したいのであればぜひ。

三井住友銀行のカードローンアプリのポイント

- 三井住友銀行の口座がなくても申し込みできる

- 上限金利が14.5%と最安クラス

- 毎月2,000円~と無理なく返済可能

がん保証特約付きのプランもある「スルガ銀行カードローンアプリ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 3.9~14.9% |

| 融資スピード | 最短翌営業日 |

| 無利息期間 | なし |

| 契約限度額 | 800万円まで |

スルガ銀行が提供する銀行ローンアプリ「スルガ銀行カードローンアプリ」。

このアプリの最大の特徴は、業界初となるがん保証特約付きのプランがあるということです。

こうしたプランを選ぶことで、ローンを利用中にもしものことが起きたら、保険金でローンが全額返済されます。

もちろんこの保険料はスルガ銀行負担ですし、万が一のことがあっても治療に専念できるので安心ですね。

「Tポイント付きリザーブドプラン」というプランもあり、これを選択することで返済時にTポイントが貯まります。もちろん貯まったTポイントはそのまま返済に充てることも可能。

また、スルガ銀行カードローンアプリは、利用するにあたりスルガ銀行の口座を作る必要がないのいもポイント。

ログインが簡単なのも特徴で、4桁のPINコードを入力するだけでできるのでかなり便利です。アプリの機能も豊富であり、その使いやすさにも定評がありますね。

がん保証がついているローンが良いという場合や、Tポイントを効率的に貯めたいといった方にはおすすめです。

スルガ銀行カードローンアプリのポイント

- がん保証特約付きのプランが選べる

- Tポイント付きリザーブドプランなら返済によりTポイントが貯まる

- スルガ銀行の口座がなくても申し込みできる

- ログインが簡単で便利

30日の無利息期間があって使いやすい「PayPay銀行ローンアプリ」

| サービス | 詳細 |

|---|---|

| 実質年率 | 1.59~18.0% |

| 融資スピード | 最短翌営業日 |

| 無利息期間 | 30日 |

| 契約限度額 | 1,000万円まで |

PayPay銀行が提供する「PayPay銀行ローンアプリ」。

このサービスの最大の特徴は、銀行ローンでは珍しく30日間の無利息期間があるということです。

そのため、契約日から30日以内に完済できるのであれば、金利なしで利用することも可能。

また、このアプリはトップページに「借入可能額」「借入残高」「次回返済日」「次回返済額」といった情報が簡単に確認できることから、使いやすいと評判です。

申し込みにはPayPay銀行の口座が必要になりますが、これさえあれば借り入れ手続き後24時間365日いつでも即時に入金されるのも便利ですね。

PayPay銀行の口座を持っている方はもちろん、無利息期間である30日以内にすべて返済しきれるのであればぜひおすすめです。

PayPay銀行ローンアプリのポイント

- 銀行ローンでは珍しく30日間の無利息期間がある

- 使いやすさに定評がある

LINE上で手続き完結「LINEポケットマネー」

| サービス | 詳細 |

|---|---|

| 実質年率 | 3.0~18.0% |

| 融資スピード | 最短即日 |

| 無利息期間 | 100日間 (LINE Pay残高へ利息キャッシュバック) |

| 契約限度額 | 300万円まで |

LINE Financial株式会社、株式会社みずほ銀行、株式会社オリエントコーポレーション(オリコ)の3社の合同会社である「LINE Credit株式会社」が提供する「LINEポケットマネー」。

このサービスの特徴は、申し込み・借り入れ・返済の手続きすべてをLINE上で完結されられるということです。そのためLINEが既にインストールしてある状態であれば、簡単に利用することができるでしょう。

また、利息キャッシュバックキャンペーンにより、最大100日間は実質的に無利息で利用できるのも大きなメリット。

審査に関しては、J.Score(ジェイスコア)と同じように、AIスコアリングによって行われるのも特徴。申し込みの際はまず「LINEスコア」に登録し、そこで質問に答えることでスコアが決定します。(ちなみに申し込み基準を満たすにはこのスコアは201点以上なければなりません。)

ジェイスコアと同様に、診断スコアに応じて申し込むか否かの判断ができるので、審査によっていたずらに信用情報が傷つくのを防ぐことができます。

審査結果もLINE上で知らされる形になるので、勤務先への連絡や自宅への郵送物を防げます。(ただし借入額が50万円以上の場合は勤務先への連絡があります)

利用するにはLINE Payへの登録が必要となりますが、LINE Payに直接チャージする形で融資を受けると、1円単位と自由度の高い借り入れ・返済ができるようになるのもポイント。(もちろん銀行ATMなどから現金で引き出すこともできますが、この場合は最低5万円単位からとなります。)

普段からLINEやLINE Payを使っているのであれば、大変便利に利用できるという点でおすすめですね。

LINEポケットマネーのポイント

- 申し込み・借り入れ・返済の手続きすべてをLINE上で完結されられる

- キャンペーンにより最大100日間は実質的に無利息で利用できる

- AIスコアリングにより診断で申し込み資格を満たしていかが分かる

- 1円単位での借り入れ・返済が可能

少額融資向けアプリ4選

借入れする金額はあくまでも少額で事足りるというのであれば、銀行ローンアプリよりも更に低い金利で借り入れできる少額融資向けのアプリを利用するのが良いでしょう。

こうした少額融資向けのローンアプリの中でも、特に下記のものが低金利でおすすめです。

- 3カ月では金利なし「CREZIT(クレジット)」

- メルカリユーザーなら審査が有利!「メルペイスマートマネー」

- auユーザー向き「au PAY スマートローン」

- 1,000円単位で借入できる「FamiPay」

| ローンアプリ名 | 運営 | 金利 | 融資スピード | 無利息期間 | 契約限度額 |

|---|---|---|---|---|---|

| CREZIT(クレジット) | Crezit株式会社 | 0.0%〜15.0% | 最短1~2週間 | なし | 10万円まで(ベーシックプラン) |

| メルペイスマートマネー | メルカリ | 3.0%~15.0% | 最短即日 | 1カ月 | 20万円まで |

| au PAY スマートローン | auフィナンシャルサービス株式会社 | 2.9~18.0% | 最短即日 | なし | 100万円まで |

| FamiPay | 株式会社ファミマデジタルワン | 0.8~18.0% | 最短即日 | なし | 300万円まで |

3カ月では金利なし「CREZIT(クレジット)」

| サービス | 詳細 |

|---|---|

| 実質年率 | 0.0%〜15.0% |

| 融資スピード | 最短1~2週間 |

| 無利息期間 | なし |

| 契約限度額 | 10万円まで(ベーシックプラン) |

Crezit株式会社が提供するモバイルクレジットサービス「CREZIT(クレジット)」。

このサービスの最大のメリットは、ベーシックプランであれば返済期限が3カ月になるものの、金利が0%になるという点です。

厳密にはアプリではありませんが、スマホ・WEB上で申し込み・借り入れ・返済といった手続きが完結するのが特徴。借り入れ申し込み時は即時に入金されるので便利ですね。

少額で借り入れしたいのであれば、利息が付かないCREZIT(クレジット)がおすすめです。

※CREZIT(クレジット)は、CREZITは2022年6月現在新規申し込みの受け付けを停止しています。

CREZIT(クレジット)のポイント

- 3ヶ月金利なし

メルカリユーザーなら審査が有利!「メルペイスマートマネー」

| サービス | 詳細 |

|---|---|

| 実質年率 | 3.0%~15.0% |

| 融資スピード | 最短即日 |

| 無利息期間 | 実質1カ月間 |

| 契約限度額 | 20万円まで |

フリマアプリでお馴染みの「メルカリ」が提供している少額融資サービス「メルペイスマートマネー」。

このサービスも、申し込みから借り入れなどの手続きをすべてメルカリアプリ内で完結させることができます。在籍確認の電話や郵送物もないので身内などに知られることなく利用できるでしょう。

また、他の少額向けローンに比べて金利が低いわりに、審査が緩いのも特徴。

年収で言えば1万円以上もあれば融資を受けることが可能です。また、普段からメルカリをよく利用しているのであれば、金利や借り入れ上限が優遇されるのもポイント。

例えば過去のメルカリ出品数が20回程度であり、すべてにおける取引評価も良い場合は、金利が11%程度にまで引き下がったりします。

消費者金融で言うところの無利息期間に相当するキャンペーンもあり、メルペイスマートマネーを初めて利用する場合は、初回の返済の利息(1カ月分)がポイント還元されます。これにより実質的に最初の1カ月間は無利息で利用可能に。

なお、メルペイスマートマネー利用するにはメルカリのアカウントが必要になりますが、これを持っていない場合は本人確認により借り入れまでにで数日程度かかります。しかし、メルカリユーザーであれば即日で融資を受けることができますよ。

こうしたことから、メルペイスマートマネーは、特に普段からメルカリを利用している方におすすめです。

メルペイスマートマネーのポイント

- メルカリユーザーなら即日融資可能

- 他の少額向けローンに比べて金利が低いわりに審査が緩い

- メルカリユーザーなら審査に有利(金利や借り入れ上限が優遇される)

- 最初の1カ月間は実質的に無利息で利用できる

auユーザー向き「au PAY スマートローン」

| サービス | 詳細 |

|---|---|

| 実質年率 | 2.9~18.0% |

| 融資スピード | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 100万円まで |

KDDIのグループ企業であるauフィナンシャルサービス株式会社が提供するローンアプリ「au PAY スマートローン」。

このアプリの特徴は、auサービスの利用者にとって色々と利便性が高いということです。

例えばauのIDを持っていれば、申し込み時に個人情報を入力する際にauIDの登録情報を自動で反映させられることから、手続きが楽になります。

更に借り入れの際はau PAY 残高へチャージできますし、200円の購入ごとに1Pontaポイントがもらえるため、普段からau PAYを使っている方にとっては便利でしょう。

審査は最短30分で終わるため即日で融資を受けることができるのもメリット。

ただし、口座登録できなければ本人確認書類のアップロードが必要となり、この場合契約に必要な確認コードを郵送で受け取らなくてはならないため、融資を受けるまでに1週間程度かかってしまいます。

au PAY スマートローンは、スマホがauではなくても申し込み可能ですが、auユーザーであるという方には特におすすめです。

au PAY スマートローンのポイント

- auユーザーなら申し込みが簡単

- au PAY 残高へのチャージできる

- 金融機関の口座を登録できれば即日での融資が可能

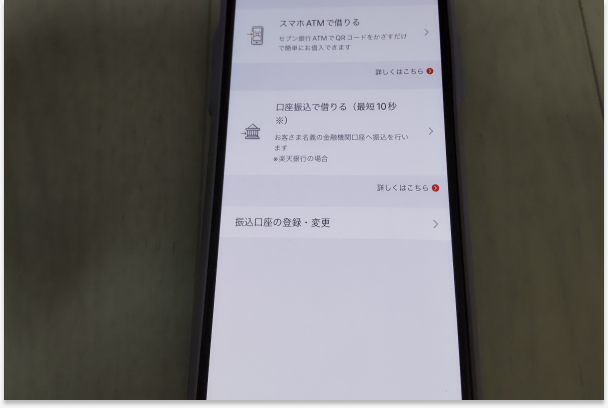

1,000円単位で借入できる「FamiPayローン」

| サービス | 詳細 |

|---|---|

| 実質年率 | 0.8~18.0% |

| 融資スピード | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 300万円まで |

「FamiPayローン」は、株式会社ファミリーマートの子会社である株式会社ファミマデジタルワンが提供するアプリ「FamiPay」内で使えるローンです。

こちらも、申し込み・借り入れ・返済といった手続きをすべてスマホで完結させることが可能。審査結果もアプリのプッシュ機能で知ることができるので、自宅に郵送物が届くこともなく利用していることが知られにくいでしょう。

借り入れは1,000円単位で可能、追加の返済は1円単位から可能というように使い勝手も良好。

また、申し込みが18時までであれば、最短即日で融資を受けられるのも便利ですね。

FamiPay残高に直接チャージすることもできるので、FamiPayユーザーにはおすすめです。

FamiPayのポイント

- FamiPay残高に直接チャージできる

- 18時までの申し込みで最短即日融資可能

- 借り入れは1,000円単位で、追加の返済は1円単位から可能

お金を借りるアプリの選び方。自分にとってベストなものとは?

お金を借りることができるアプリは、これまで紹介してきたもの以外にも様々ありますが、はじめてそうしたサービスを利用する場合はどういったものを選ぶべきか悩むこともあるかもしれません。

自分にとってベストなローンアプリを選ぶには、主にポイントを押さえておくと良いでしょう。

- 金利の低さ

- 融資スピードの速さ

- 借り入れする額の多さ

- 借入限度額の高さ

金利の低さ

お金を借りることができるアプリを選ぶうえでまず確認しておきたいのが、その金利についてです。

ローンアプリをある程度の期間利用するという前提で考えれば、金利は1%でも違えばトータルでの支払い金額にかなりの差が生じてきます。

そのため、ローンアプリを選ぶ際は、なるべく金利が低いところを選ぶと良いでしょう。

ちなみに下記は、人気ローンアプリにおける金利の比較表になります。

| ローンアプリ | 金利 | 無利息期間 |

|---|---|---|

| 三井住友銀行のカードローン | 1.5~14.5% | なし |

| 楽天銀行スーパーローンアプリ | 1.9~14.5% | なし |

| 三菱UFJ銀行バンクイックアプリ | 1.8~14.6% | なし |

| スルガ銀行のカードローン | 3.9~14.9% | なし |

| J.Score(ジェイスコア) | 0.8~15.0% | なし |

| CREZIT(クレジット) | 0.0%~15.0% | なし |

| メルペイスマートマネー | 3.0%~15.0% | 1カ月 |

| プロミス公式アプリ(アプリローン) | 4.5~17.8% | 30日間 |

| LINEポケットマネー | 3.0~18.0% | 100日間 |

| PayPay銀行ローンアプリ | 1.59~18.0% | 30日間 |

| その他消費者金融ローンアプリ | 3.0~18.0% | 基本的に30日間 |

このように金利の低さで選ぶなら、基本的に銀行のローンアプリが向いているでしょう。

メルカリを利用しており借入額も少額で良いのであれば、即日融資可能で金利の優遇を受けられるメルカリの「メルペイスマートマネー」あたりもおすすめです。

融資スピードの速さ

今すぐにお金が必要だという場合は、融資スピードの速さを重視して選びたいところです。

申し込みから素早く借り入れ可能なローンアプリとしては、主に下記のものがあります。

| ローンアプリ | 融資スピード |

|---|---|

| アイフルのAIアプリ | 最短25分 |

| プロミス公式アプリ(アプリローン) | 最短1時間 |

| アコムのmyac | 最短1時間 |

| レイクALSAのe-アルサ | 最短1時間 |

| SMBCモビット公式スマホアプリ | 最短即日 |

| J.Score(ジェイスコア) | 最短即日 |

| メルペイスマートマネー | 最短即日 |

| au PAY スマートローン | 最短即日 |

| FamiPayローン | 最短即日 |

| その他銀行ローンアプリ | 最短翌営業日 |

融資スピードで選ぶなら、消費者金融アプリローンがおすすめですが、中でもアイフルなら最短25分と大変スピーディーに借り入れすることができます。

一方で銀行ローンアプリの場合は、金利が低い反面審査が比較的厳しくなります。そしてそれに伴い審査に要する時間もかかることから、融資を受けるまでには最短でも翌営業日になります。

借り入れする額の多さ

借り入れする額が多いのであれば、金利が低い銀行ローンアプリを選ぶのが良いでしょう。金利が低ければ借り入れする額が多くても、ある程度無理なく返済することができますからね。

その他借り入れする額がとりわけ多くない場合は消費者金融ローンアプリ、少額で良い場合は上記で紹介したような少額向けのローンアプリがおすすめです。

借入限度額の高さ

借入限度額に関しては、申し込み者の返済能力などに応じて決められるので、自分でそれを自由に決めることはできません。

ただ、それでも「借り入れ先はなるべく1社にまとめたい」といった理由などにより、限度額が高いところで借り入れしたいのであれば、下記のローンアプリを選ぶと良いでしょう。

| ローンアプリ | 借入限度額 |

|---|---|

| PayPay銀行 | 1,000万円まで |

| J.Score(ジェイスコア) | 1,000万円まで |

| 三井住友銀行のカードローン | 800万円まで |

| 楽天銀行スーパーローンアプリ | 800万円まで |

| スルガ銀行のカードローン | 800万円まで |

| アコムのmyac | 800万円まで |

| アイフルのAIアプリ | 800万円まで |

| SMBCモビット公式スマホアプリ | 800万円まで |

| 三菱UFJ銀行バンクイックアプリ | 500万円まで |

| プロミス公式アプリ(アプリローン) | 500万円まで |

| レイクALSAのe-アルサ | 500万円まで |

アプリでお金を借りるための具体的な方法は?

アプリでお金を借りるための具体的な方法については、そのサービスによって微妙に変わります。ただ、大まかな流れとしては主に下記の手順になります。

- アプリをインストールする

- 申し込みフォームから住所など必要情報を入力する

- 必要書類をスマホで撮影してアップロードする

- 審査結果を確認する(基本的にアプリ上で確認可能)

- 審査に通っていたら契約をする

- 借り入れ手続きすれば登録した口座にお金が振り込まれる

このように申し込みから借り入れまでは、基本的にすべてアプリ上で完結します。

アプリでお金を借りるメリットは?

アプリでお金を借りる場合は、下記のメリットがあるという点で便利です。

- 通常のカードローンよりも周囲にバレる可能性が低い

- 基本的にスマホ上だけで手続きが完結する

- いつでもどこでも即時に借り入れできる

- 借り入れ額や返済日の確認など管理が楽にできる

通常のカードローンよりも周囲にバレる可能性が低い

ローンアプリを使ってお金を借りる場合は、従来のカードローンに比べても、利用していることが周囲にバレる可能性が低いのがメリットです。

例えばカードローンの場合、基本的には職場への在籍確認の電話と自宅へ郵送物(ローンカードの受け取り)が送られることは避けられません。

ローンカードの受け取りに関しては、自動契約機や店頭などで直接取りに行けば、自宅へそれが郵送されるのは防げますが、この場合はわざわざ足を運ばなければなりませんし、その際にも周囲に知られる可能性もなくはありません。

しかし、ローンアプリであれば、自宅への郵送物はありませんし、借入額が少額であれば、勤務先への連絡もありません。

そのため、ローンアプリであれば、周囲に知られる恐れも少なく、お金を借りていることは内緒にしたいという方にとって、安心して利用することができるでしょう。

基本的にスマホ上だけで手続きが完結する

ローンアプリであれば、基本的に申し込みから審査結果の確認・借り入れ・返済といった手続きをすべてスマホ上だけで完結させることができます。

従来のカードローンであれば、ローンカードを自宅に届くのを防ぐなら店頭などに足を運んだりといったことが必要なわけでしたが、ローンアプリならそうしたことも一切不要で融資を受けられます。

いつでもどこでも即時に借り入れできる

ローンアプリからお金を借りるときは、基本的に24時間いつでもどこでも、登録している口座に即時に入金してもらうことができます。

やり方もアプリから簡単にできるので大変便利です。

借り入れ額や返済日の確認など管理が楽にできる

ローンアプリでは、トップページに現在の借り入れ額や次の返済日といった重要な情報がすぐに確認できるようになっています。

アプリを開けばこれらはすぐにチェックできるため、借金の管理がとても楽にできるのもメリットです。

中にはアコムの「myac」などプッシュ通知機能があるものもあり、これによって返済日が近づいていることが一発で分かるので、返済し忘れを防ぐことができるでしょう。

押さえておきたいアプリでお金を借りる際の注意点

ローンアプリには様々なメリットがありますが、その反面利用する際は下記の点に注意しておきたいところです。

- 便利すぎるが故についつい借りすぎてしまう

- スマホが起動できなければ借り入れできない

- 中には危険なアプリも存在する

便利すぎるが故についつい借りすぎてしまう

ローンアプリは「周囲にバレにくい」「スマホですべての手続きが完結する」「24時間いつでも借り入れできる」などといったことから大変便利なわけですが、利便性が高すぎるが故についつい借り過ぎてしまう恐れがあります。

もちろん、借り過ぎてしまうとその分利息は膨らむので、利用する際はアプリのトップページで借り入れ額をその都度確認しつつ、無理なく返済できるのかどうか考えたうえで使いたいところですね。

スマホが起動できなければ借り入れできない

スマホの充電が切れたり、なくしてしまったりすれば、当然アプリそのものも起動できないので借り入れできなくなります。

もしものことがないようにするためにも、普段からスマホの携帯バッテリーも持っておくなりすると良いでしょう。

中には危険なアプリも存在する

ローンアプリの中には、危険なものも存在するということについも知っておきましょう。

こうしたアプリには、例えばスマホなどについている携帯キャリア決済枠を現金化するといったサービス(モバテンなど)があります。

しかし、携帯キャリア決済枠を現金化するという行為は、各携帯会社の利用規約に反します。こうしたサービスを利用していることが判明すれば、最悪の場合キャリア決済の利用停止処分を受けることにもなり兼ねません。

また、審査なしで借り入れできるアプリであったり、ツイッターなどのSNSアプリでの個人間融資は、基本的に闇金が行っている可能性が高いです。

もしそうしたアプリを利用すれば、法外な利息を請求されたり、恐喝まがいの取り立てをされることもあるでしょう。

このようにお金を借りる・調達できるアプリの中には、利用することで多かれ少なかれリスクを負うものもあったりします。そのため、ローンアプリを利用する際はそれが安全なのかどうかについて事前に把握しておきましょう。

その他お金を借りるアプリに関するQ&A

Q:未成年でもお金を借りることができるアプリはありますか?

A:未成年である場合はローンアプリでお金を借りるのは基本的に難しいです。ただ、ネットショッピングなどで買い物をする予定があるのであれば、「Paidy(ペイディ)」「atone(アトネ)」「バンドルカード」といった後払い決済サービスを利用するのも手です。こうしたサービスは、直接お金を借りれるわけではありませんが、審査や年齢制限関係なく買い物の後払いができます。

Q:お金を借りるアプリで即日融資可能なものだとアイフルやアコムなどの消費者金融のローンアプリがありますが、結局どれが良いのでしょうか?

A:それぞれに強みがあるので一概にどれが良いといったことは言えません。どうしても悩む場合は、下記を参考にしてみると良いでしょう。

・もっとも迅速に借り入れしたい→アイフル(最短25分で融資可能)

・とにかく審査に受かりたい→アコム(審査通過率No.1)

・とにかく金利が低いところが良い→プロミス(上限金利最安)

・借入額は少額で良い→レイクアルサ(無利息期間最長)

・とにかく借り入れしていることがバレたくない→SMBCモビット(WEB完結なら電話連絡なし)